Vrei să faci o investiție? Poți să începi cu 10 euro și să obții un câștig sigur, fără să-ți bați capul prea tare, într-o categorie de active mult mai puțin fluctuantă decât criptomonedele.

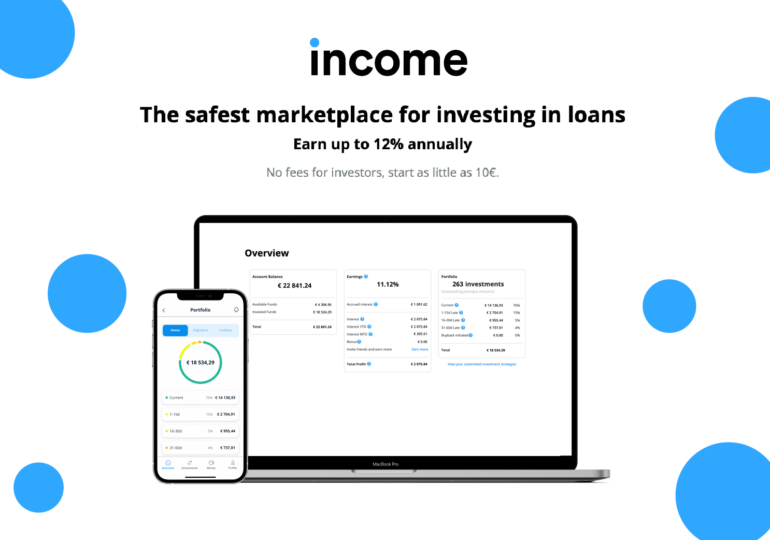

Platforma dezvoltată de startup-ul estonian INCOME îți permite să investești în împrumuturi din întreaga lume. Fondată în 2020, misiunea sa este de a face ca investițiile să fie simple, sigure și accesibile tuturor.

Doritorii pot face investiții în împrumuturi pe site-ul companiei, GetIncome.com, sau prin aplicația mobilă pentru mobil lansată de companie. În prezent, INCOME are aproximativ 600 de utilizatori înregistrați și crește cu 10% pe săptămână.

După ce a strâns un milion de euro în runda de finanțare pre-seed, INCOME intenționează acum să strângă un total de 1,3 milioane într-o rundă de finanțare pe SeedBlink.

Pentru a afla mai multe detalii, am stat de vorbă Kimmo Rytkönen, CEO și co-fondator INCOME, care ne-a spus că împrumuturile listate pe platformă pot fi un loc unde să-ți „parchezi banii” și să câștigi un venit fix bun.

Lucrați cu diferite companii de împrumuturi din întreaga lume. Pe scurt și pe înțelesul tuturor, care este modul dv. de business? Cu ce se ocupă mai exact companiile-partenere ale dv.? Ce fel de împrumuturi sunt? Și care e rolul INCOME? Ce se întâmplă mai exact cu banii cuiva care decide să investească prin platforma dv.? Și voi cum obțineți venituri? Există o taxă de înscriere pentru companiile partenere?

Companiile de creditare cu care lucrăm trec printr-un proces de due diligence, în cadrul căruia noi analizăm, printre altele, cât de solide și stabile sunt afacerea lor și emiterea de împrumuturi. Odată ce ne convingem că sunt, că pot fi listați pe platforma Income, sistemele lor IT sunt conectate la ale noastre și începe listarea împrumuturilor.

Companiile de împrumut le acordă împrumuturi clienților lor, care pot fi consumatori, de exemplu, iar apoi aceste contracte de împrumut sunt listate pentru investire pe platforma Income, cu o rată a dobânzii convenită.

Rata dobânzii este procentul convenit cu societatea de credit pentru a fi plătit investitorilor. În prezent, aceste dobânzi variază între 8-12%.

Pe platforma Income investițiile sunt gratuite pentru investitori, companiile de creditare fiind cele care plătesc un comision pentru suma investită în credite.

Spuneți că investițiile sunt mai sigure și că folosiți instrumente disponibile până acum doar investitorilor de retail. Ce efect au acestea pentru investitorul care folosește platforma INCOME? Cum face suma investită să fie mai sigură? Și ce instrumente de protecție aveți în cazul în care împrumutul finanțat nu e rambursat la timp?

Folosim instrumente care până acum au fost disponibile doar pentru investitorii instituționali. Deci investitorii Income sunt protejați împotriva a două lucruri; incapacitatea debitorului și a companiei de împrumut.

Protecția împotriva neîndeplinirii obligațiilor debitorului este ceea ce numim „obligație de răscumpărare”. Aceasta înseamnă că, dacă împrumutul în care ai investit întârzie mai mult de 60 de zile, atunci acesta este răscumpărat de la investitor de către compania de împrumut cu capitalul integral și dobânda.

Protecția împotriva incapacității companiei de împrumut este ceea ce numim „tampon de numerar”. Este suma de numerar venită din portofoliul de credite al companiei de credit, la care se adaugă acțiunile junior care îi protejează pe investitori în cazul în care societatea de creditare se află în incapacitate de plată.

De ce ați luat decizia de a căuta investitori și în România? Cum este țara noastră percepută din acest punct de vedere?

Am fost abordați de Seedblink și am decis să le dăm o șansă. Am fost intrigați să vedem cum ar fi primită platforma Income atât de către investitorii români, cât și de către investitorii în împrumuturi. Până acum, reacțiile au fost pozitive și ne bucurăm că ni se alătură investitori români.

De ce INCOME ar fi relevantă pentru români?

Income se concentrează pe generarea de venituri pasive pentru toți, simplu și în siguranță.

Cred că împrumuturile reprezintă o investiție foarte bună, întrucât nu se corelează cu piața de valori sau de imobiliare, dar produc, totuși, randamente foarte bune și un flux de bani constant.

Oricine poate investi prin INCOME? Care e suma minimă? Când primește banii înapoi și care este câștigul, de regulă?

Oricine poate investi pe Income. Suma minimă pentru o investiție este de 10 euro.

Când investești în împrumuturi, atunci durata împrumuturilor dictează în ce perioadă îți recuperezi investiția. Dacă, de exemplu, investești 100 de euro într-un împrumut pe 10 luni, vei primi 10 euro principal (+ dobânda convenită) în 10 rate lunare. Randamentul mediu anual pentru investitorii noștri în acest moment este de 11,81%.

Cum vedeți ecosistemul de startup-uri fintech din Europa? O scurta analiză SWOT și o opinie despre startup-urile din acest domeniu din România.

Din păcate, nu sunt un expert în ecosistemul startup-urilor din România, în mod special, dar dacă vorbim despre startup-uri fintech în Europa, pot spune că a existat o dezvoltare rapidă în ultimii ani cu privire la plăți, open banking și chiar creditarea de consum, cu ajutorul companiilor de tipul buy now pay later - cumpără acum, plătește mai târziu.

Cele mai mari schimbări pe care le constat sunt faptul că multe bănci au început să coopereze în loc să concureze cu fintech și, de asemenea, că fondurile de capital de risc au început să facă mai multe investiții în spațiul fintech.

Care sunt principalele tendințe pe care le-ați observat în piața de fintech?

Tendințele pe care le consider de urmat sunt open banking și modelul de afaceri buy now pay later - cumpără acum, plătește mai târziu, pe care l-aș atribui cu convingere succesului Klarna (o companie fintech finlandeză - n.red.).

De asemenea, aplicațiile de investiții sunt interesant de urmărit, deoarece cred că Europa încă nu a ajuns la tendința de creștere a investițiilor retail la care am asistat în SUA.

Care este misiunea voastră? De ce împrumuturile reprezintă o clasă de active stabilă comparativ cu criptomonedele, de exemplu?

Misiunea noastră este să facem ca investițiile în împrumuturi să fie sigure, simple și accesibile tuturor.

Împrumuturile sunt o clasă excelentă de active în care să investiți, deoarece nu se corelează cu alte active, cum ar fi acțiunile sau criptomonedele. Ca atare, aceste împrumuturi pot fi un loc unde să-ți „parchezi banii” și să câștigi un venit fix bun, dacă piața actuală pare a fi prea mare.

Personal, investesc în împrumuturi, deoarece este o investiție ușoară, cu randament bun, care oferă fluxuri de numerar constante și îmi permite să „parchez” numerar, astfel încât inflația să nu-mi mănânce banii.

Investițiile în împrumuturi sunt potrivite și pentru diversificarea portofoliului, astfel încât acesta să nu fie dependent de fluctuațiile pieței.

Ce așteptări aveți de la această rundă de finanțare? Și de ce ați ales SeedBlink pentru obținerea finanțării?

În cadrul acestei runde de finanțare țintim suma de 1,3 milioane de euro, ceea ce ne va permite să ne executăm planul de creștere.

Am ales Seedblink pentru această runda de finanțare, deoarece este o nouă platformă, în curs de dezvoltare, și am vrut să-i susținem creșterea. De asemenea, interesant pentru noi a mai fost și faptul că Seedblink se concentrează pe tehnologie și capacitatea sa de a ajunge la o parte a pieței europene ce ar putea să nu fie disponibilă pe alte platforme.

Care este traseul financiar al INCOME de până acum și ce estimări aveți pe termen scurt?

Până acum am strâns 1 milion de euro în etapa pre-seed și am construit și lansat un produs financiar complet funcțional în mai puțin de un an - ceea ce este un rezultat impresionant în sine.

Avem venituri și vedem un interes crescut atât din partea companiilor de credit, cât și a investitorilor, așa că ne propunem să continuăm executarea perfectă a planului nostru de până acum și abia așteptăm să creștem.

Până la sfârșitul anului, ne așteptăm să atragem încă trei companii de credit și să ne creștem în mod semnificativ baza de investitori.