Blestemul asigurărilor RCA a lovit din nou! După Astra, Carpatica și City Insurance, a venit acum rândul Euroins să iasă de pe piață, iar odată cu ultima companie s-a încheiat și epoca asigurărilor RCA ieftine.

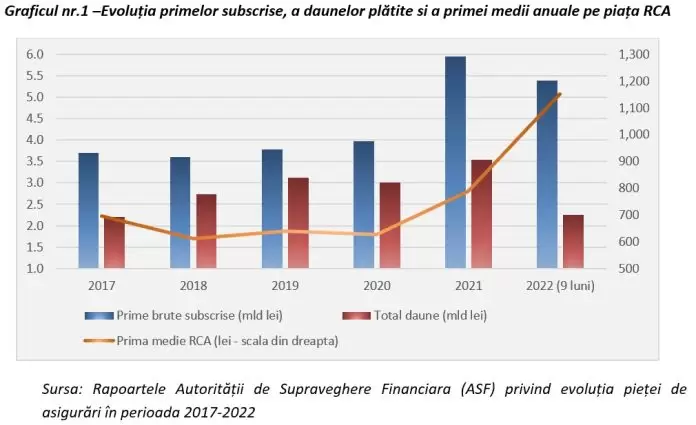

Prima de asigurare pentru polițele RCA a crescut vertiginos în ultima perioadă; dacă până în anul 2020 prima medie anuală s-a situat sub 650 de lei, în primele 9 luni ale anului 2022 aceasta a înregistrat valoarea de 1.152 de lei.

Dispariția din piața asigurărilor RCA a companiilor mai sus-menționate, asigurători ce practicau prețurile cele mai mici, a condus la o restrângere a ofertei și o creștere a prețului asigurării.

După insolvența Euroins, pe piața asigurărilor RCA vor mai activa doar 7 asiguratori, intrarea unor noi companii pe piață fiind de bun augur pentru consumatori. De asemenea, falimentele din industrie trebuie plătite indirect de asigurați, prin intermediul Fondului de Garantare a Asiguraților, o cota de 1% din primele brute încasate de asiguratori mergând la acest fond.

Însă și un alt fenomen, pe lângă cele menționate mai sus, a cauzat creșterea primelor de asigurare.

Acesta este nivelul daunelor plătite de industrie, care a crescut în intervalul 2017-2021 cu circa 61% până la o valoare de circa 3,53 miliarde de lei.

Din primele de asigurare încasate, asiguratorii plătesc daune, își acoperă cheltuielile, iar ce rămâne reprezintă profitul lor.

Un raport cât mai redus între daune și primele brute subscrise este în interesul asiguratorilor, în ultimii ani acest raport a scăzut de la circa 82,5% în 2019 la 59,4% în 2021, în timp ce în primele 9 luni ale anului trecut s-a ajuns până la 41,9%.

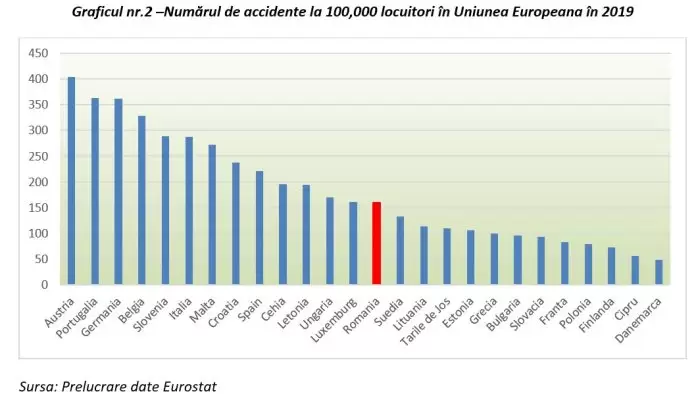

Însă cauza principală a daunelor în asigurările RCA este faptul că se produc accidente auto. La nivelul Uniunii Europene în anul de dinaintea pandemiei România se situează la mijlocul clasamentului cu 160 de accidente la suta de mii de locuitori.

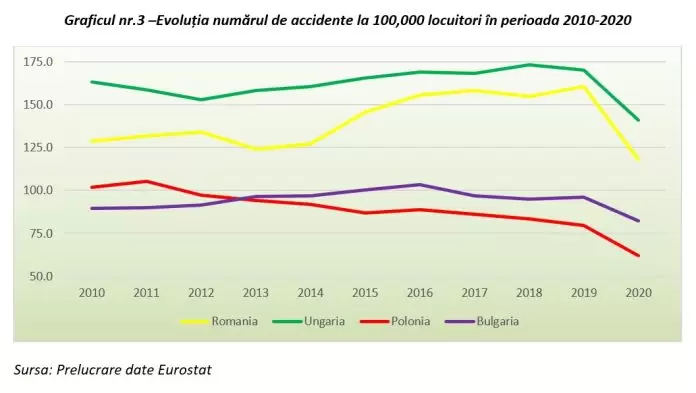

Chiar dacă ne putem lăuda că stăm mai bine decât țări cu o infrastructură rutieră superioară României, evoluția accidentelor auto în ultimii ani este una negativă.

De la un nivel de 129 de accidente la suta de mii de locuitori în anul 2010 am ajuns la 160 de accidente în 2019, iar comparativ cu alte țări din regiunea noastră, cum ar fi Polonia sau Bulgaria, situația României nu este fericită și se deteriorează pe an ce trece.

Deși pandemia a făcut ca în 2020 să asistăm la o scădere accelerată a numărului de accidente, este de așteptat ca trendul crescător să se fi reluat în 2021.

Putem privi criza din piața asigurărilor RCA ca o oportunitate de a rezolva probleme şi de a reașeza piața pe baze mult mai solide.

În primul rând, legislația rutieră nu mai trebuie să fie atât de permisivă. Punctul de amendă este înghețat la valoarea din 2017 în sumă de 145 de lei în loc să fie actualizat la 300. De ce? Ne așteptăm să educăm rutier cu amenzi mici țara care este plină de Hamiltoni şi de Verstappeni?

De ce nu este legal ca imaginile surprinse de camerele video de supraveghere ale traficului să fie folosite în sancționarea neregulilor de circulație? Să nu supărăm șoferii inconștienți?

În al doilea rând, asigurarea RCA trebuie încheiată doar cu decontare directă. Ești victima unui accident, ești despăgubit de asiguratorul tău, acesta urmând să își recupereze banii de la asiguratorul celui care a produs accidentul.

Motivația principala a alegerii poliței RCA cu prețul cel mai mic a fost că „atât îmi permit”, doar nu cumpăr asigurarea pentru mine ci pentru victima mea. Păi dacă atât ne permitem, ar trebui să fim țara cu multe telefoane ieftine sau multe mașini ieftine, dar acest lucru nu se aplică, doar telefoanele și mașinile le cumpăram pentru noi.

În al treilea rând, asigurarea RCA trebuie încheiată la nivel de persoană și de mașină condusă. România este țara în care se ocolesc regulile, în domeniul RCA acest lucru înseamnă că trecem mașina pe numele bunicii sau al tatălui pentru că ei au o primă de asigurare mai mică.

În ultimul rând, coeficienții aplicați asupra primei de asigurare a claselor bonus-malus trebuie modificați. Astfel dacă sunt un șofer extrem de riscant, am produs câteva accidente, am ajuns încadrat în clasa M8 (cea mai riscantă) și plătesc un nivel de 180% din prima normală. Poate ca să mă liniștesc ar trebui sa plătesc 300% din prima normală.

Articol scris de Adrian Mareș, CFA şi publicat de Project-E

Adrian Mareș este specialist în finanțe având o experiență de peste 10 ani în domeniul financiar-bancar și al investițiilor. Deține certificarea CFA. În prezent, este manager de fond pentru Raiffeisen Asset Management.